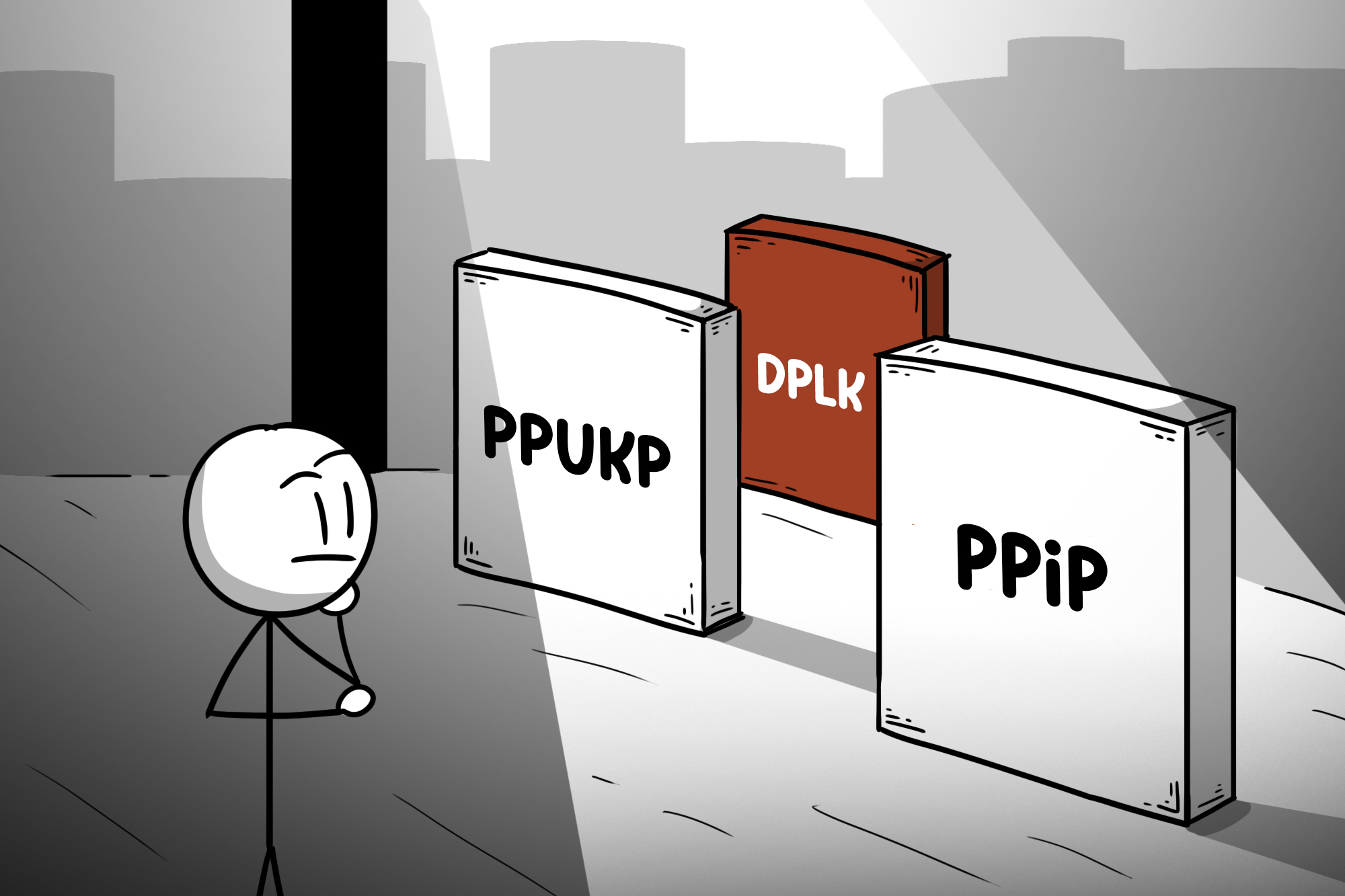

Ketika perusahaan memutuskan untuk memberikan program pensiun kepada karyawan, salah satu pilihan yang sering muncul adalah DPLK (Dana Pensiun Lembaga Keuangan). Namun, tidak semua orang tahu bahwa DPLK memiliki dua jenis program dengan karakteristik sangat berbeda: PPUKP dan PPIP. Memahami perbedaan keduanya adalah kunci untuk memilih program yang paling sesuai dengan kebutuhan dan kondisi finansial perusahaan.

DPLK PPUKP: Fleksibilitas Maksimal

PPUKP adalah singkatan dari Program Pensiun untuk Kompensasi Pesangon. Sesuai namanya, program ini dirancang khusus untuk memenuhi kewajiban pesangon perusahaan kepada karyawan, dengan pendekatan yang sangat fleksibel.

Karakteristik Utama DPLK PPUKP

1. Tidak Ada Kewajiban Iuran Rutin

Ini adalah keunggulan terbesar PPUKP. Perusahaan tidak terikat untuk menyetor dana setiap bulan atau setiap tahun. Anda bisa setor kapan saja sesuai kondisi keuangan perusahaan – bisa bulanan, tahunan, atau bahkan tidak setor sama sekali dalam periode tertentu.

2. Fleksibilitas Nominal Setoran

Berbeda dengan program pensiun konvensional yang mengharuskan iuran dalam persentase tetap, PPUKP memberikan kebebasan penuh:

- Bisa setor sesuai kemampuan perusahaan (75%, 50%, atau nominal tertentu)

- Tidak ada kewajiban mencapai target dalam jangka waktu tertentu

- Perusahaan bebas menyesuaikan strategi setoran dengan cash flow

3. Fokus pada Kewajiban Agregat, Bukan Individual

PPUKP menghitung kewajiban berdasarkan total perhitungan aktuaris untuk seluruh karyawan, bukan per individu. Ini memberikan fleksibilitas dalam pengelolaan dana.

Kapan PPUKP Menjadi Pilihan Ideal?

Untuk Perusahaan dengan Cash Flow Fluktuatif Bisnis dengan pendapatan yang tidak stabil sepanjang tahun – seperti perusahaan proyek, seasonal business, atau startup yang sedang scaling – akan sangat terbantu dengan fleksibilitas PPUKP.

Tahap Transisi dari Self-Funded ke Program Formal Jika selama ini perusahaan hanya mencatat kewajiban pesangon sebagai liability di pembukuan tanpa dana cadangan riil, PPUKP adalah jembatan ideal untuk mulai menyisihkan dana secara bertahap.

Perusahaan yang Ingin Kontrol Penuh PPUKP memberikan kendali maksimal kepada manajemen dalam menentukan timing dan nominal setoran berdasarkan prioritas bisnis.

Contoh Implementasi PPUKP

Perusahaan manufaktur dengan 200 karyawan memiliki kewajiban pesangon total Rp 5 miliar berdasarkan perhitungan aktuaris. Strategi mereka:

- Tahun 1: Setor Rp 1,5 miliar (30%) dari laba bersih yang baik

- Tahun 2: Setor Rp 800 juta (kondisi bisnis lebih menantang)

- Tahun 3: Setor Rp 2 miliar (dapat proyek besar)

- Tahun 4: Setor Rp 700 juta (pelunasan)

Total dalam 4 tahun, kewajiban terpenuhi dengan pola setoran yang mengikuti kondisi bisnis aktual.

DPLK PPIP: Sistem Terstruktur dengan Transparansi Tinggi

PPIP adalah Program Pensiun Iuran Pasti. Konsepnya lebih mirip dengan sistem pensiun modern yang memberikan rekening individual untuk setiap karyawan.

Karakteristik Utama DPLK PPIP

1. Rekening Individual per Karyawan

Setiap karyawan memiliki akun pensiun pribadi yang saldonya dapat dilihat secara transparan. Ini meningkatkan kepercayaan dan apresiasi karyawan terhadap benefit yang diberikan perusahaan.

2. Setoran Awal Fleksibel

Meski nantinya ada iuran rutin, setoran pertama kali tetap dapat disesuaikan dengan dana yang tersedia di perusahaan. Tidak ada keharusan untuk langsung full funding di awal.

3. Iuran Rutin Berdasarkan Persentase Upah

Setelah program berjalan, ada komitmen iuran bulanan dengan dua opsi:

- Full dibayar perusahaan: Misalnya 5% dari gaji karyawan

- Cost sharing: Perusahaan dan karyawan berbagi, misalnya perusahaan 3% + karyawan 2%

4. Transparansi dan Portabilitas

Dana di rekening individual karyawan dapat dipantau real-time, dan jika karyawan resign atau pindah kerja, dana tersebut tetap menjadi miliknya.

Kapan PPIP Menjadi Pilihan Ideal?

Perusahaan dengan Sistem HR Modern Organisasi yang menerapkan best practices dalam employee benefits dan ingin memberikan nilai tambah yang jelas dan terukur kepada karyawan.

Strategi Retensi dan Employer Branding PPIP sangat efektif sebagai tools untuk meningkatkan loyalitas karyawan karena mereka bisa melihat langsung akumulasi dana pensiun mereka dari waktu ke waktu.

Perusahaan dengan Stabilitas Cash Flow Bisnis dengan pendapatan relatif stabil yang mampu komit untuk iuran rutin bulanan tanpa mengganggu operasional.

Budaya Perusahaan yang Menghargai Transparansi PPIP cocok untuk perusahaan yang ingin membangun trust dengan karyawan melalui keterbukaan informasi finansial benefit mereka.

Contoh Implementasi PPIP

Perusahaan teknologi dengan 150 karyawan memutuskan menggunakan PPIP:

- Setoran awal: Rp 300 juta (dibagi ke 150 karyawan = rata-rata Rp 2 juta per orang)

- Skema iuran bulanan: 5% dari gaji (perusahaan 4%, karyawan 1%)

- Karyawan dengan gaji Rp 10 juta:

- Iuran bulanan total: Rp 500 ribu

- Kontribusi perusahaan: Rp 400 ribu

- Kontribusi karyawan: Rp 100 ribu

Dengan asumsi return investasi 10% per tahun, setelah 15 tahun bekerja, karyawan tersebut akan memiliki dana pensiun sekitar Rp 250-300 juta.

Tabel Perbandingan

| Aspek | DPLK PPUKP | DPLK PPIP |

|---|---|---|

| Kewajiban Iuran | Tidak ada kewajiban rutin | Ada iuran rutin bulanan |

| Nominal Setoran | Fleksibel sesuai kemampuan | Tetap berdasarkan % gaji |

| Rekening | Agregat (pool) | Individual per karyawan |

| Transparansi | Rendah untuk karyawan | Tinggi – karyawan bisa cek saldo |

| Fleksibilitas | Sangat tinggi | Sedang (setelah setup) |

| Cocok untuk | Cash flow tidak stabil | Cash flow stabil |

| Setup Cost | Lebih rendah | Lebih tinggi (per individu) |

| Manfaat Pajak | Ada | Ada (lebih besar) |

| Employee Engagement | Rendah | Tinggi |

| Portabilitas | Terbatas | Mudah (milik karyawan) |

Strategi Kombinasi: Yang Terbaik dari Dua Dunia

Banyak perusahaan tidak harus memilih salah satu – kombinasi keduanya justru bisa menjadi strategi optimal:

Skenario 1: Transisi Bertahap

- Fase 1: Gunakan PPUKP untuk menyelesaikan kewajiban pesangon yang sudah terakumulasi (legacy liability)

- Fase 2: Mulai PPIP untuk karyawan baru atau untuk periode forward-looking

- Hasil: Beban lama dicicil fleksibel, sistem baru langsung terstruktur

Skenario 2: Segmentasi Karyawan

- PPUKP: Untuk karyawan senior yang sudah lama (fokus pada kewajiban pesangon)

- PPIP: Untuk karyawan baru dan generasi milenial yang lebih menghargai transparansi

- Hasil: Cost-effective untuk legacy, attractive untuk talent baru

Skenario 3: Hybrid Model

- Basis PPIP: Iuran rutin minimal untuk semua karyawan (misalnya 3% gaji)

- Top-up PPUKP: Kontribusi tambahan saat perusahaan profit besar atau ada bonus tahunan

- Hasil: Komitmen terstruktur + fleksibilitas untuk optimasi

Pertimbangan Praktis dalam Memilih

Dari Perspektif Keuangan Perusahaan

| Pilih PPUKP Jika: | Pilih PPIP Jika: |

|---|---|

| Cash flow sangat bervariasi antar periode | Cash flow stabil dan predictable |

| Ingin meminimalkan fixed cost bulanan | Ingin program pensiun sebagai competitive advantage dalam rekrutmen |

| Masih dalam tahap konsolidasi bisnis | Siap komit pada benefit structure jangka panjang |

| Ingin fokus pada compliance PSAK 24 dengan beban minimal | Employee engagement dan retention adalah prioritas |

Dari Perspektif Employee Benefits

| PPUKP | PPIP |

|---|---|

| Karyawan tidak bisa tracking dana individu | Karyawan bisa pantau pertumbuhan dana pensiun |

| Manfaat terasa saat keluar/pensiun (lump sum pesangon) | Memberikan sense of security dan long-term planning |

| Lebih transaksional, kurang emotional connection | Meningkatkan perceived value dari total paket kompensasi |

Dari Perspektif Pajak

Kedua program memberikan manfaat pajak, namun dengan nuansa berbeda:

| PPUKP | PPIP |

|---|---|

| Kontribusi mengurangi laba kena pajak perusahaan | Iuran perusahaan deductible dari pajak badan |

| Timing setoran bisa dioptimalkan untuk tax planning | Iuran karyawan mengurangi PPh 21 mereka (hingga 5% dari bruto) |

| Double benefit untuk perusahaan dan karyawan |

Kesalahan Umum yang Harus Dihindari

Untuk PPUKP:

- Tidak Setor Sama Sekali Setelah Setup Meski fleksibel, PPUKP tetap butuh kontribusi bertahap. Jangan sampai hanya setup tapi tidak pernah funding.

- Tidak Update Perhitungan Aktuaris Kewajiban berubah seiring waktu. Review aktuaris minimal 2-3 tahun sekali.

- Mengabaikan Investment Strategy Meski tidak ada iuran rutin, dana yang sudah disetor harus dikelola optimal.

Untuk PPIP:

- Iuran Terlalu Tinggi di Awal Mulai dengan persentase konservatif (3-5%), bisa dinaikkan bertahap.

- Kurang Sosialisasi Karyawan tidak paham nilai benefit yang diberikan. Regular communication is key.

- Tidak Memberikan Investment Choice Karyawan berbeda risk profile. Berikan 2-3 pilihan paket investasi.

Keypoint: Tidak Ada Pilihan yang Salah

PPUKP dan PPIP bukan tentang mana yang lebih baik, tapi mana yang lebih sesuai dengan kondisi dan tujuan perusahaan Anda. PPUKP menawarkan fleksibilitas maksimal untuk perusahaan yang membutuhkan adaptabilitas, sementara PPIP memberikan struktur dan transparansi yang meningkatkan employee value proposition.

Yang terpenting adalah memulai. Program pensiun – dalam bentuk apa pun – adalah investasi jangka panjang untuk keberlanjutan bisnis dan kesejahteraan karyawan. Dengan pemahaman yang baik tentang karakteristik masing-masing program, Anda bisa membuat keputusan yang informed dan strategis.